Le nombre de consommateurs canadiens en faillite est en hausse comme le confirmait, la semaine dernière, le gouverneur de la Banque du Canada. Ce dernier s’attend à ce qu’il augmente davantage au fur et à mesure que sa banque relèvera ses taux d’intérêt.

Le gouverneur de la Banque du Canada Stephen Poloz Photo : The Canadian Press / Sean Kilpatrick

La décision de Stephen Poloz de laisser le taux directeur inchangé à 1,75 % ne constitue probablement qu’une pause sur le chemin de la hausse, car le pays fait face à ce qu’il a décrit comme un recul économique temporaire lié à la forte baisse des prix du pétrole.

Or, un nouveau sondage Ipsos effectué pour le compte de l’Agence de la consommation en matière financière du Canada (ACFC) montre à quel point les consommateurs, les propriétaires de maisons particulièrement, sont vulnérables.

Cette vulnérabilité est due à leur dépendance de plus en plus grande aux marges de crédit immobilières dont ils ne saisissent pas clairement tous les tenants et aboutissants.

Ces véhicules d’emprunts sont des produits de crédit renouvelables garantis par la valeur nette d’une maison. Les banques peuvent prêter jusqu’à 65 % de la valeur d’une maison. De telles lignes de crédit ont été faciles à obtenir et les banques les offrent comme option de crédit par défaut à toute personne ayant une valeur nette immobilière. Ces marges de crédit sont cependant plus coûteuses à long terme et volatiles à court terme qu’un prêt hypothécaire.

Voyez si vous êtes trop endetté et comprenez bien le fonctionnement des marges de crédit

Source de crédit bon marché et aux apparences illimitées

Selon le sondage Ipsos, réalisé en juin dernier, 35 % des Canadiens disposent d’une marge de crédit sur valeur domiciliaire et 19 % indiquent qu’ils ont emprunté plus que prévu grâce à celles-ci.

Au cours des 15 dernières années, les marges de crédit sur valeur domiciliaire sont devenues le moteur de l’augmentation de la dette non hypothécaire au Canada. Trois millions de Canadiens ont des marges de crédit sur valeur domiciliaire, mais la moitié d’entre eux ne savent pas comment elles fonctionnent.

L’étude publiée mardi révèle qu’un Canadien détenant une telle marge de crédit doit en moyenne 65 000 $. Environ le quart des détenteurs a un solde de plus de 150 000 $. Pourtant, 25 % des répondants indiquent qu’ils effectuent seulement des paiements couvrant les intérêts de la dette.

« On ne peut nier le fait que pour le consommateur, il s’agit d’une source de crédit bon marché. Toutefois, il faut bien l’utiliser », déclare Michael Toope, stratège en communications à l’ACFC.

« Le problème, c’est que les gens empruntent plus qu’ils ne l’avaient prévu et finissent par s’endetter », a-t-il ajouté.

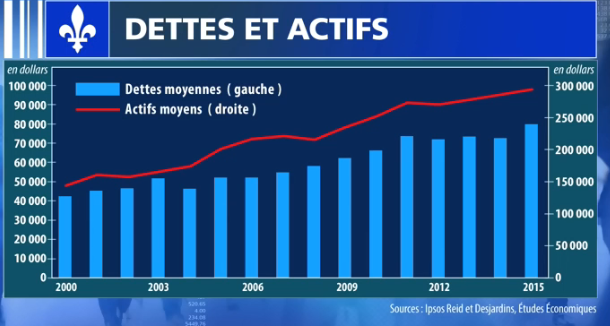

Dettes et actifs des Québécois Graphique : Radio-Canada

RCI avec les informations de CBC News et la contribution de Cathy Senay, Gérald Filion et Sandra Gagnon de Radio-Canada

En complément

Canadians weighed down by lines of credit they don’t understand – CBC

Plus de la moitié des Canadiens voit la pauvreté augmenter dans sa collectivité – RCI

En 2019, les Canadiens veulent rembourser leurs dettes – RCI

Pour des raisons indépendantes de notre volonté et, pour une période indéterminée, l'espace des commentaires est fermé. Cependant, nos réseaux sociaux restent ouverts à vos contributions.